'돈' 벌고 싶어요? 이것부터 이해하세요.

- 3만 원짜리 티셔츠 한 장 사는 것도 고민하는데...

- 남들은 돈을 펑펑 쓰면서도 주식이나 펀드로 재테크 잘만 한다는데...

- 몇 달 전에 김 대리가 알려준 주식에 투자하지만 않았어도... ㅜ ㅜ

이 대리가 얼마 전까지 하던 생각입니다. 공감이 되나요? 정도의 차이야 있겠지만, 이 대리가 겪고 있는 일들은 우리 주위에서 흔하게 일어나고 있습니다.

분명 열심히 아껴쓰고, 남들이 돈을 벌었다는 곳에 열심히 투자했는데 돈을 모으지 못하는 이유는 무엇일까요?

'재테크 프로세스'를

이해하지 못했기 때문!

넘쳐나는 정보, 더 어려워진 재테크

누구나 할 것 없이 많은 사람이 재테크를 어려워합니다. 그 이유는 무엇일까요? '재테크가 무엇이다!'라고 정확하게 알려주는 사람이 없어서일까요? 재테크 정보를 찾기 어려워서일까요? 모두 아닙니다.

아이러니하게도 재테크가 어려운 진짜 이유는 우리 주위에 재테크와 관련된 정보가 너무나 많기 때문인데요.

‘정보는 많을수록 좋은 거 아니야? 그 정보들 중에 가장 좋은 걸 골라서 재테크하면 되잖아’라고 생각하실 수도 있습니다. 하지만 문제는 우리에게 도움이 되는 정보만 있는 게 아니라는 사실입니다. 정확한 근거가 없는 쓸모없는 정보도 상당히 많습니다. 또 자신들의 이익을 위해 악의적으로 사기를 치는 사람들도 있습니다.

우리에게 도움이 되는 정보만

있는 게 아니라는 점이 문제입니다.

이렇듯 도움이 되는 정보만 있는 것이 아니다 보니 너무 많은 재테크 정보는 오히려 우리의 판단력을 흐트러뜨리는 독이 됩니다. 따라서 재테크를 제대로 시작하기 위해서는 좋은 정보와 나쁜 정보를 구분할 수 있어야 합니다. 이게 좋다면 이리로 흔들리고, 저게 좋다면 저리로 흔들리며 중심을 잡지 못하면 실패를 피할 수 없습니다.

그렇다면 어떻게 해야 좋은 정보와 나쁜 정보를 구분할 수 있을까요?

가장 먼저 재테크의 기본 틀을 그려보는 작업이 필요합니다. 재테크에 대한 기본 틀이 잡혀 있는 상태라면 다양한 정보가 쏟아진다 해도 자신에게 유용한 정보를 골라낼 수 있습니다.

재테크를 하는 이유

먼저 이런 질문을 던져보겠습니다.

우리가 재테크를 하는 이유는 무엇일까요?

내가 가지고 있는 ‘재산’을 ‘더 큰 재산’으로 만들기 위해서입니다. 재산을 불리기 위해 여러분은 은행에 예금을 하기도 하고, 펀드 상품에 가입하기도 하고, 때로는 주식에 직접 투자를 하고 있을 것입니다. 이러한 일련의 활동들을 흔히 재테크라고 부릅니다.

그렇습니다.

재테크의 목적은 재산을 증가시키는 데 있습니다.

재테크의 목적은

재산을 증가시키는 것

이 대리가 1,000만 원을 A주식에 투자한다고 생각해봅시다. A주식의 주가가 오른다면 이 대리의 ‘재산’은 1년 후의 주가에 따라 ‘더 큰 재산’인 1,100만 원이 되어 있을 것입니다. 반대로 A주식의 주가가 떨어진다면 이 대리의 재산은 마이너스가 되어 900만 원으로 줄어들 수도 있습니다.

예금과 주식 투자의 결과가 다르듯 재테크 수단들은 저마다의 특징에 따라 서로 다른 결과를 가져옵니다. 이 때문에 어떤 방법으로 어떻게 재테크를 하느냐는 매우 중요합니다.

종잣돈, 어떻게 만들어야 할까?

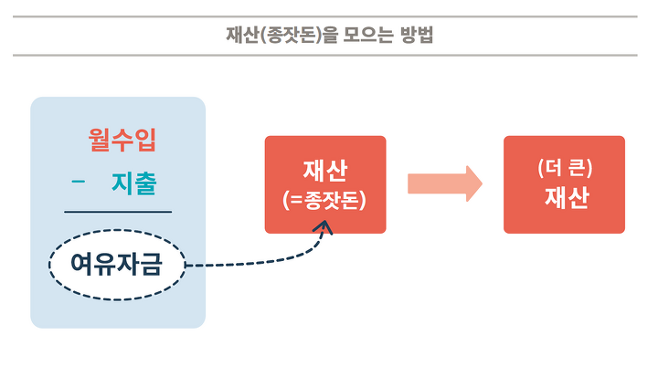

그렇다면 투자를 하고자 할 때 필요한 종잣돈은 어떻게 만들어야 할까요?

종잣돈이라 불리는 재산이 있어야 재테크를 통해 더 큰 재산으로 불릴 테니 말입니다.

부모로부터 상속받은 재산이 없거나 아직까지도(?) 로또에 당첨되지 않았다면 결국 스스로 재산을 만들어나갈 수밖에 없습니다. 사업을 해서 사업소득을 얻거나 취직을 해서 근로소득을 벌어야 한다는 이야기입니다.

사실 재산을 만드는 방법은 매우 간단합니다. 내가 매달 벌어들이는 월수입에서 내가 매달 지출하는 금액을 뺀 만큼이 여유자금이 되고, 이 여유자금들을 차곡차곡 모으면 재산이 됩니다.

예를 들어, 월수입이 250만 원이고 지출이 200만 원이라면 한 달에 50만 원의 여유자금이 생깁니다. 이 여유자금 50만 원을 1년 동안 모으면 600만 원이 되죠.

너무 쉽나요?

자, 문제 하나를 내보겠습니다.

지금부터 1년 동안 더 많은 재산을 만들 수 있는 방법은 과연 몇 가지나 될까요? 잠시 여유를 가지고 생각해본 뒤 다음 내용을 이어서 보기 바랍니다. 더 많은 재산을 만들 수 있는 방법을 모두 찾았나요? 몇 가지나 찾았나요? 한가지? 두 가지? 세 가지?

더 많은 재산을 만드는 네 가지 방법

정답은 네 가지입니다. 어떻게 네 가지나 되냐고요?

이 문제는 덧셈과 뺄셈만 할 수 있다면 하나도 어렵지 않습니다. 하나씩 살펴보도록 하죠.

1. 월수입을 늘린다

첫 번째 방법은 월수입을 늘리는 것입니다. 월수입이 늘어나고 지출에 변동이 없다면 한 달에 저축할 수 있는 여유자금이 늘어납니다. 그러면 1년 동안 더 많은 재산을 모을 수 있겠죠?

예를 들어, 월급이 250만 원에서 300만 원으로 올랐는데 지출이 200만 원으로 동일하다면 저축할 수 있는 여유자금은 100만 원으로 늘어납니다. 1년 후에는 1,200만 원의 재산을 모을 수 있겠네요.

2. 지출을 줄인다

두 번째 방법은 지출을 줄이는 것입니다. 월수입이 250만 원으로 동일할 때 지출이 200만 원에서 150만 원으로 줄어든다면 어떻게 될까요? 이 경우에도 한 달에 저축할 수 있는 여유자금이 50만 원에서 100만 원으로 늘어나고, 1년 동안 더 많은 재산을 모을 수 있겠죠.

3. 여유자금을 잘 모은다

세 번째 방법은 여유자금을 잘 모아 수익을 얻는 것입니다. 월수입과 지출에 변동이 없다고 가정했을 때, 한 달에 50만 원의 여유자금을 돼지 저금통에 넣어서 모으는 것보다 조금이나마 이자를 주는 은행에 맡기는 것이 재산을 더 많이 모으는 데 유리합니다. 물론 은행보다 수익률이 더 높은 곳에 맡긴다면 더 많은 재산을 모을 수도 있겠죠?

4. 재산을 잘 불린다

네 번째 방법은 이미 모아둔 재산(=종잣돈)을 잘 불려 수익률을 높이는 것입니다. 여유자금을 모아 만든 종잣돈이 1,000만 원이라고 가정해봅시다. 이 종잣돈을 1%의 수익을 올릴 수 있는 곳에 투자하는 것보다 10%의 수익을 올릴 수 있는 곳에 투자하면 더 많은 재산을 모을 수 있는 것은 너무나 당연합니다.

쉽지 않나요?

사실 재테크는 이 대리가 생각한 것만큼, 여러분이 생각한 것만큼 어렵지 않습니다.

네 가지 방법, 즉 ‘벌고, 쓰고, 모으고, 불리기’ 만 잘하면 됩니다. 돈을 어떻게 잘 벌고, 어떻게 잘 쓰고, 어떻게 잘 모으고, 어떻게 잘 불릴 것인지 공부하고 실행하는 일이 우리가 그토록 어렵게 생각한 바로 그 ‘재테크’라는 것입니다.

이제부터 저는 이 네 가지 과정을 ‘재테크 프로세스’ 라고 부르겠습니다. 앞으로 우리가 접하게 될 그 어떤 재테크와 관련한 노하우나 정보도 이 ‘재테크 프로세스’ 안에서 모두 설명될 수 있습니다. 단 하나의 예외도 없이 말입니다.

"우리를 둘러싼 재테크 환경은 끊임없이 변합니다. "

그럼에도 재테크의 기본 원칙을

정확히 이해하고 실천한다면

변화하는 재테크 환경에 발 빠르게 대응하고,

안정적으로 돈을 모아 나갈 수 있습니다.

《4주 완성! 첫 돈 공부》